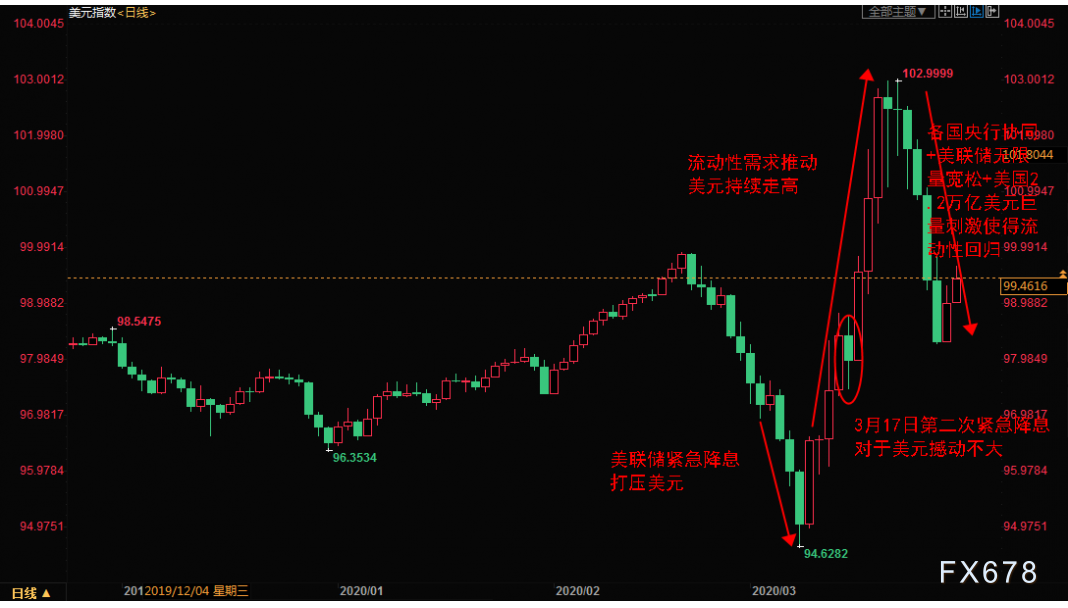

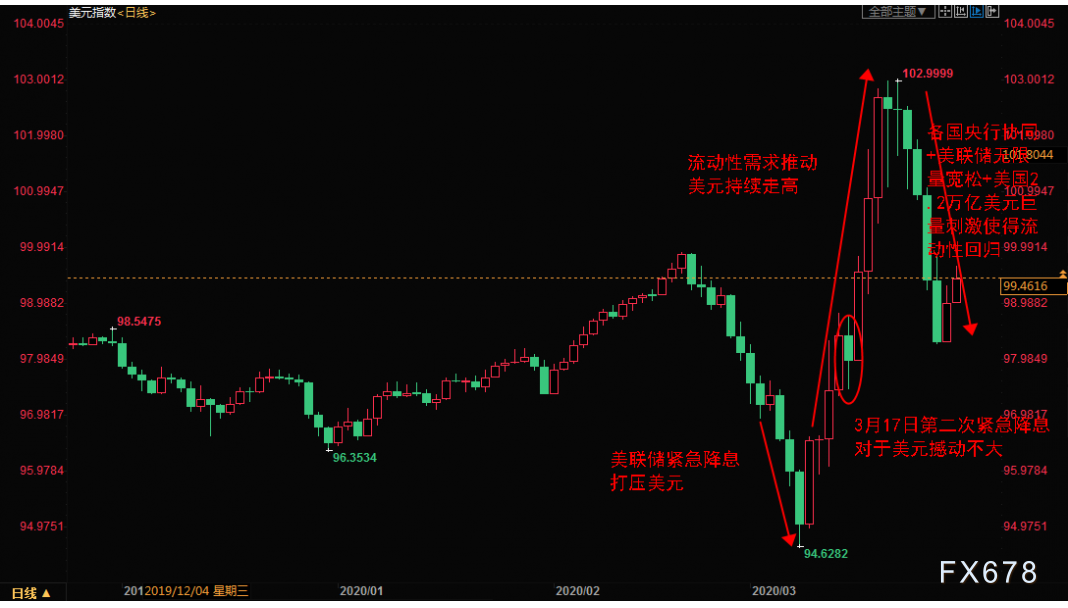

整个3月外汇市场波动剧烈。3月初在美联储紧急降息50点后引发了全球宽松浪潮,而随后全球股市暴跌使得市场抛售一切资产获取美元,推动美元站上100关口,刷新3年高位,录得11年最大周线涨幅。而非美货币则惨遭抛售。不过随着各国央行联手解决流动性问题,同时美联储开启无限量宽松,此外美国出台2.2万亿美元的巨量刺激,市场的流动性改善,美元也大幅下挫。

整个3月外汇市场波动剧烈。3月初在美联储紧急降息50点后引发了全球宽松浪潮,而随后全球股市暴跌使得市场抛售一切资产获取美元,推动美元站上100关口,刷新3年高位,录得11年最大周线涨幅。而非美货币则惨遭抛售,其中英镑跌至35年新低,澳元刷新17年新低。

不过随着各国央行联手解决流动性问题,同时美联储开启无限量宽松,此外美国出台2.2万亿美元的巨量刺激,市场的流动性改善,美元也大幅下挫,录得2009年以来最大单周下跌。因此也带动非美货币剧烈波动。

进入4月仍继续关注市场流动性变化、各国央行和政府的刺激措施以及疫情对于全球经济影响。

3月3日美联储意外宣布降息50个基点至1.00%-1.25%,这是其自2008年金融危机以来首次在计划会议之外降息。

如此强劲的宽松举措只给金融市场提供了短暂支撑,之后便恢复了动荡走势,因市场认为罕见的宽松力度反而证明形势严峻、对货币政策能否充分应对疫情冲击亦持怀疑态度,同时市场押注美联储还将进一步大幅降息,因此美元刷新一年半新低。

美联储紧急降息开启了全球降息的步伐,英国央行和加拿大央行都跟随美联储的步伐实施降息。而在3月17日美联储再次紧急降息100点后,仅仅两天,有多达17个国家或地区跟随降息,凸显了全球宽松的步伐加速。

即便是日本央行和欧洲央行这些没有降息空间的央行也纷纷推出宽松措施。其中日本央行将ETF购买规模扩大了一倍,欧洲央行将资产购买规模升至333亿欧元,同时在3月19日欧洲央行推出规模7500亿欧元的紧急购债计划。

尽管美联储紧急降息对美元构成压力。

不过随着疫情导致全球经济陷入衰退,全球股市暴跌,美国股市两周内触发四次熔断,对于流动性的需求使得投资者纷纷抛售手中的其他资产以获取美元,这使得美元大幅走高。

其中3月17日3个月美元伦敦银行同业拆借利率飙升至2008年以来最大涨幅,反映获取美元成本的欧元兑美元交叉货币掉期基点达到2011年以来最高。美元兑日元掉期也接近创纪录水平,英镑兑美元掉期达到2008年来未见水平,暗示投资者获取美元困难重重。

因此,即便是3月16日美联储再次紧急降息100点至零利率附近,同时美联储还表示将增加债券持有规模7000亿美元,并将银行的紧急贷款贴现率下调了125个基点至0.25%,但是美元小幅回落后继续维持升势,连续两周大幅走高,最高触及102.9999,其中截至3月20日当周美元指数更是录得了11年最大周线涨幅。

尽管因流动性需求使得美元在3月大幅上涨,但是因各国出台一系列刺激措施以释放流动性,因此截至3月27日当周美元录得2009年以来最大单周跌幅。

在意识到全球流动性稀缺后,美国、欧元区、加拿大、英国、日本和瑞士央行3月15日同意以低于通常水平的利率,定期提供三个月期美元信贷。此举旨在压低银行和企业买入美元的汇率。除了现有的一周期操作外,六大央行还将开始提供84天期限的美元,利率比隔夜利率交换(OIS)高出25个基点。

与此同时美联储采取无限量化宽松政策,以稳定市场,其中包括购买无限量的政府债券和投资级公司债券。截至3月25日,美联储资产负债表首超5万亿美元,开启了“印钞机”模式。同时银行的美联储贴现窗口借款量飙升到了508亿美元。美联储用其实际行动向全世界表明,不管是从时间、强度还是货币价值方面来讲,其对于欧美国家的疫情全球性大流行的应对力度,都要比2008年金融危机期间所推行救助举措的力度更大、更猛烈,也一定程度上缓解了美元流动性稀缺的状况。

此外3月27日美国众议院批准了美国历史上规模最大的一揽子援助计划,这项2.2万亿美元的计划旨在帮助美国个人和企业应对疫情造成的经济低迷,并向医院提供急需的医疗用品,也进一步缓解了市场对于流动性稀缺的担忧情绪。

与此同时20国集团表示将“不惜一切代价”战胜疫情,通过各国措施向全球经济注入5万亿美元,以减轻其影响。

受一系列刺激措施影响,市场对于流动性稀缺担忧情绪缓解,投资者抛售手中过剩的美元,因此使得美元下跌。

尽管美联储3月3日紧急降息50点使得美元大幅走弱,推动欧元兑美元刷新逾一年高点至1.1495,但是随着3月中旬欧洲成为了疫情的震中,加上市场对于美元的流动性需求,使得欧元自逾一年高点持续回落,两周累计回落逾800点,最低触及近3年低点至1.0636。

同时尽管央行降息往往会对该国的货币构成压力,但是在疫情冲击下,市场寄希望于各国央行出台更多的刺激以缓解经济下行的压力,而欧洲央行在3月12日并未跟随美联储降息的步伐,且资产购买力度也不及市场预期,每月资产购买从此前200亿欧元上调至333亿欧元,不及市场所预期的400亿欧元,这令市场感到失望,因此进一步对欧元构成压力。

此外,欧洲央行一直敦促欧洲各国出台更多的财政刺激计划以支撑经济,从而缓解欧洲央行的政策压力,但是欧洲各国迟迟未能就财政刺激达成一致。

尽管因疫情导致经济衰退风险加剧,德国松口将会借贷刺激,但是3月30日欧盟执委会发言人Eric Mamer表示,欧洲应对疫情的经济措施必须基于所有国家都达成一致的基础上,且所采取措施必须是可以迅速部署的,他的此番发言实际上排除了联合发债的可能性。目前欧元兑美元仍交投于1.1附近,较3月峰值仍下跌近400点

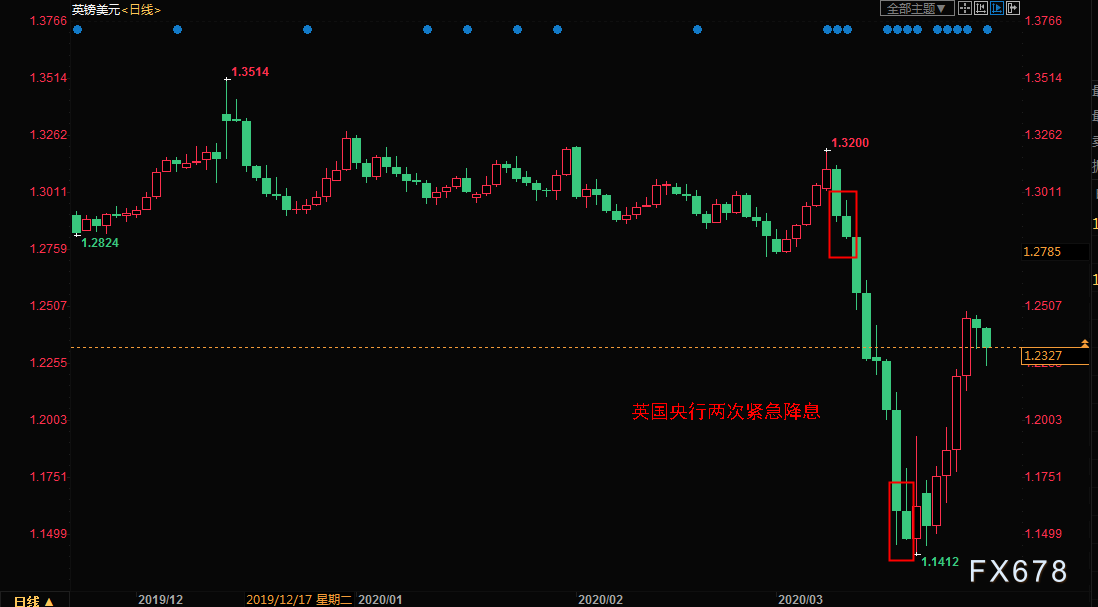

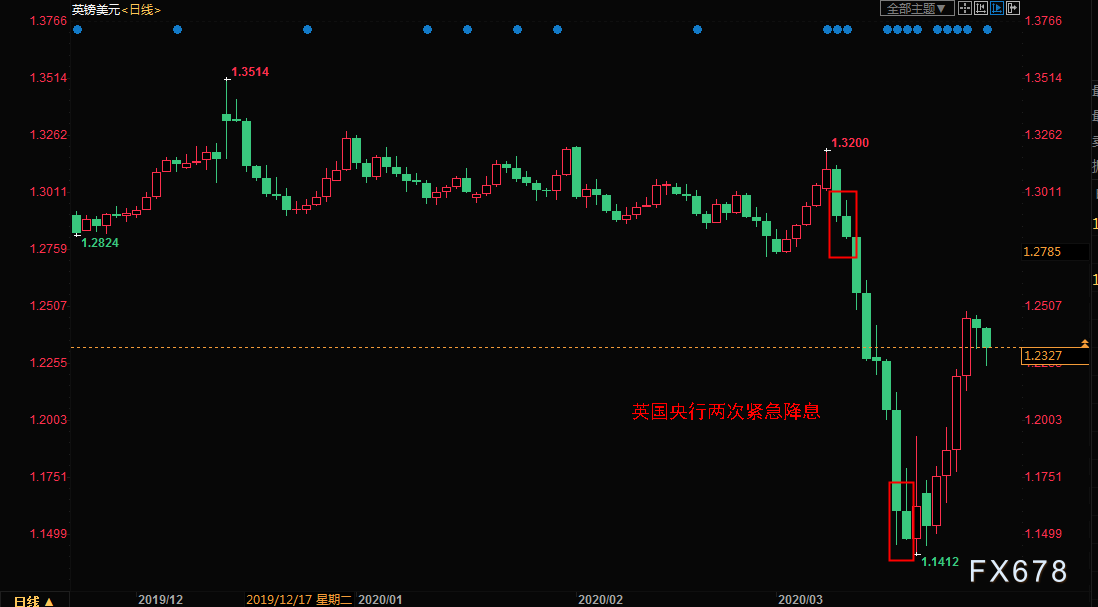

尽管3月初,英镑也受益于美联储紧急降息而小幅走高。但是相比于欧元,英镑的走势较为疲软,英镑兑美元仅刷新两个月高位,因英欧结束“脱欧”后首轮谈判,双方分歧严重,因此限制了英镑的涨幅。

负责英国“脱欧”事务的欧盟首席谈判代表米歇尔·巴尼耶在3月5日欧谈判结束后举行的发布会上说,双方刚开始谈判,有分歧在意料之中,但部分内容要想达成一致还很困难。而英国首相约翰逊也随后表示,没有推迟脱欧过渡期的想法,这也打击了市场的乐观情绪,因此限制了英镑的涨幅。

同时3月11日英国央行紧急降息50个基点,加剧了英镑下行的压力。英国央行同时将国债购买目标维持在4350亿英镑,将公司债券购买目标维持在100亿英镑。受此影响,英镑录得全球金融危机以来最大单周跌幅

而3月19日英国央行再度紧急降息,宣布降息15个基点至0.1%,增加量化宽松规模2000亿英镑,进一步推动英镑走低,这使得英镑跌至35年低点1.1412。

与此同时,随着欧洲成为了疫情的“震中”,英国实施的“群体性免疫”策略也令市场对于英国政府应对疫情措施不足的担忧情绪升温,尤其是在3月20日英国卫生大臣确诊后,进一步对英镑构成压力。

随着疫情使得全球经济下行压力加大,多数机构下调了2020年全球经济预期,且市场预期2020年美国和欧元区经济可能会录得负增长,因此使得全球大宗商品暴跌,其中国际油价更是下跌三分之二,这使得和商品挂钩的澳元和纽元遭遇了大幅的抛售。

受此影响,澳元兑美元一度刷新17年低位至0.5510,纽元兑美元也刷新11年低位0.5470。

与此同时,受经济下行压力加剧的影响,澳洲联储和新西兰联储也纷纷实施了量化宽松措施也使得澳元和纽元承压。

3月19日澳洲联储利率决议如期降息25个基点至0.25%,同时澳洲联储表示将继续为金融市场提供流动性,并将进行长期回购操作,为量化宽松敞开了大门。

新西兰联储则在3月16日凌晨紧急降息75个基点,将官方隔夜拆款利率(OCR)调降至0.25%,货币政策委员会一致同意将OCR保持在这个水准至少12个月。推动纽元随后几个日刷新11年低位。

而3月23日新西兰联储更是实施了史上首次量化宽松以支撑经济。新西兰联储声明中表示,未来12个月将在二级市场购买不超过300亿新西兰元(170亿美元)的政府债券。同时将寻求通过招标每周购买7.5亿新西兰元的各种期限债券。这也一定程度上对澳元和纽元构成压力。

3月初因美联储紧急降息叠加市场的避险情绪持续升温,美元兑日元一度刷新3年半低位至101.19,但是因流动性需求使得市场追捧美元,日元随后迅速走低。

在3月16日美联储再次紧急降息100点至零利率附近后,日本央行将原定于3月19日召开的利率决议提前召开。尽管维持利率不变,但是日本央行将ETF购买购买扩大了一倍,这使得美元兑日元出现小幅的回落。

但是市场认为随着日本央行的政策空间已经接近枯竭,扩大资产购买可能不足以缓解经济下行的压力,因此美元兑日元仍维持升势。

同时随着疫情扩散,原定于2020年奥运会不得不推迟,进一步打击了日本的经济,这也一定程度上削弱了日元的避险属性。据悉东京奥组委主席森喜朗已经表示,东京奥运会将在2021年7月23日开幕,在8月8日闭幕,残奥会将在2021年8月24日开幕,在9月5日闭幕。因此这推动美元兑日元一度站上110关口。

目前美元兑日元仍交投于108附近。

加元在2019年曾是G10货币中表现最佳的货币,因加拿大经济表现良好,且加拿大央行未跟随美联储3次降息的步伐,因此推动加元走强。

不过这一切在3月发生了改变。在加拿大第四季经济表现为近四年来最糟,且美联储3月3日紧急降息后,加拿大央行也降息50个基点,为五年来首次,这对加元构成压力。

而3月14日加拿大央行意外紧急降息50基点,使得美元兑加元一度拉升80点逼近1.4关口,刷新4年高点。同时3月17日加拿大央行宣布计划每周购买5亿加元的抵押债券。持续宽松措施推动美元兑加元持续走高,并在3月19日续刷逾4年高位。而在3月27日加拿大央行再次紧急降息50点。

整个3月加拿大央行累计降息150点,其中两周内紧急降息2次,除了追随美联储步伐,另一方面持续走低的油价也对该国经济造成了致命打击。

由于原油出口占加拿大出口超过10%,因国际油价暴跌,加拿大基准原油报西部精选石油此前一度跌破6美元/桶,而在2019年末的时候该国原油价格仍高于40美元/桶,这也对加元持续构成压力。

受此影响,美元兑加元一度升至逾四年高位至1.4668。

不过随着各国央行联手解决流动性问题,同时美联储开启无限量宽松,此外美国出台2.2万亿美元的巨量刺激,市场的流动性改善,美元也大幅下挫,录得2009年以来最大单周下跌。因此也带动非美货币剧烈波动。

进入4月仍继续关注市场流动性变化、各国央行和政府的刺激措施以及疫情对于全球经济影响。

美联储两次紧急降息开启了全球宽松的步伐

3月3日美联储意外宣布降息50个基点至1.00%-1.25%,这是其自2008年金融危机以来首次在计划会议之外降息。

如此强劲的宽松举措只给金融市场提供了短暂支撑,之后便恢复了动荡走势,因市场认为罕见的宽松力度反而证明形势严峻、对货币政策能否充分应对疫情冲击亦持怀疑态度,同时市场押注美联储还将进一步大幅降息,因此美元刷新一年半新低。

美联储紧急降息开启了全球降息的步伐,英国央行和加拿大央行都跟随美联储的步伐实施降息。而在3月17日美联储再次紧急降息100点后,仅仅两天,有多达17个国家或地区跟随降息,凸显了全球宽松的步伐加速。

即便是日本央行和欧洲央行这些没有降息空间的央行也纷纷推出宽松措施。其中日本央行将ETF购买规模扩大了一倍,欧洲央行将资产购买规模升至333亿欧元,同时在3月19日欧洲央行推出规模7500亿欧元的紧急购债计划。

美股两周内触发四次熔断,流动性需求使得美元创出11年最大周线涨幅

尽管美联储紧急降息对美元构成压力。

不过随着疫情导致全球经济陷入衰退,全球股市暴跌,美国股市两周内触发四次熔断,对于流动性的需求使得投资者纷纷抛售手中的其他资产以获取美元,这使得美元大幅走高。

其中3月17日3个月美元伦敦银行同业拆借利率飙升至2008年以来最大涨幅,反映获取美元成本的欧元兑美元交叉货币掉期基点达到2011年以来最高。美元兑日元掉期也接近创纪录水平,英镑兑美元掉期达到2008年来未见水平,暗示投资者获取美元困难重重。

因此,即便是3月16日美联储再次紧急降息100点至零利率附近,同时美联储还表示将增加债券持有规模7000亿美元,并将银行的紧急贷款贴现率下调了125个基点至0.25%,但是美元小幅回落后继续维持升势,连续两周大幅走高,最高触及102.9999,其中截至3月20日当周美元指数更是录得了11年最大周线涨幅。

美联储采取无限量宽松+美国2.2万亿美元巨量刺激,美元录得2009年以来最大单周下跌

尽管因流动性需求使得美元在3月大幅上涨,但是因各国出台一系列刺激措施以释放流动性,因此截至3月27日当周美元录得2009年以来最大单周跌幅。

在意识到全球流动性稀缺后,美国、欧元区、加拿大、英国、日本和瑞士央行3月15日同意以低于通常水平的利率,定期提供三个月期美元信贷。此举旨在压低银行和企业买入美元的汇率。除了现有的一周期操作外,六大央行还将开始提供84天期限的美元,利率比隔夜利率交换(OIS)高出25个基点。

与此同时美联储采取无限量化宽松政策,以稳定市场,其中包括购买无限量的政府债券和投资级公司债券。截至3月25日,美联储资产负债表首超5万亿美元,开启了“印钞机”模式。同时银行的美联储贴现窗口借款量飙升到了508亿美元。美联储用其实际行动向全世界表明,不管是从时间、强度还是货币价值方面来讲,其对于欧美国家的疫情全球性大流行的应对力度,都要比2008年金融危机期间所推行救助举措的力度更大、更猛烈,也一定程度上缓解了美元流动性稀缺的状况。

此外3月27日美国众议院批准了美国历史上规模最大的一揽子援助计划,这项2.2万亿美元的计划旨在帮助美国个人和企业应对疫情造成的经济低迷,并向医院提供急需的医疗用品,也进一步缓解了市场对于流动性稀缺的担忧情绪。

与此同时20国集团表示将“不惜一切代价”战胜疫情,通过各国措施向全球经济注入5万亿美元,以减轻其影响。

受一系列刺激措施影响,市场对于流动性稀缺担忧情绪缓解,投资者抛售手中过剩的美元,因此使得美元下跌。

欧洲成疫情“震中”+欧洲出台刺激措施不力使得欧元一度跌至3年低点

尽管美联储3月3日紧急降息50点使得美元大幅走弱,推动欧元兑美元刷新逾一年高点至1.1495,但是随着3月中旬欧洲成为了疫情的震中,加上市场对于美元的流动性需求,使得欧元自逾一年高点持续回落,两周累计回落逾800点,最低触及近3年低点至1.0636。

同时尽管央行降息往往会对该国的货币构成压力,但是在疫情冲击下,市场寄希望于各国央行出台更多的刺激以缓解经济下行的压力,而欧洲央行在3月12日并未跟随美联储降息的步伐,且资产购买力度也不及市场预期,每月资产购买从此前200亿欧元上调至333亿欧元,不及市场所预期的400亿欧元,这令市场感到失望,因此进一步对欧元构成压力。

此外,欧洲央行一直敦促欧洲各国出台更多的财政刺激计划以支撑经济,从而缓解欧洲央行的政策压力,但是欧洲各国迟迟未能就财政刺激达成一致。

尽管因疫情导致经济衰退风险加剧,德国松口将会借贷刺激,但是3月30日欧盟执委会发言人Eric Mamer表示,欧洲应对疫情的经济措施必须基于所有国家都达成一致的基础上,且所采取措施必须是可以迅速部署的,他的此番发言实际上排除了联合发债的可能性。目前欧元兑美元仍交投于1.1附近,较3月峰值仍下跌近400点

脱欧不确定性+英国央行两次紧急降息使得英镑一度跌至35年新低

尽管3月初,英镑也受益于美联储紧急降息而小幅走高。但是相比于欧元,英镑的走势较为疲软,英镑兑美元仅刷新两个月高位,因英欧结束“脱欧”后首轮谈判,双方分歧严重,因此限制了英镑的涨幅。

负责英国“脱欧”事务的欧盟首席谈判代表米歇尔·巴尼耶在3月5日欧谈判结束后举行的发布会上说,双方刚开始谈判,有分歧在意料之中,但部分内容要想达成一致还很困难。而英国首相约翰逊也随后表示,没有推迟脱欧过渡期的想法,这也打击了市场的乐观情绪,因此限制了英镑的涨幅。

同时3月11日英国央行紧急降息50个基点,加剧了英镑下行的压力。英国央行同时将国债购买目标维持在4350亿英镑,将公司债券购买目标维持在100亿英镑。受此影响,英镑录得全球金融危机以来最大单周跌幅

而3月19日英国央行再度紧急降息,宣布降息15个基点至0.1%,增加量化宽松规模2000亿英镑,进一步推动英镑走低,这使得英镑跌至35年低点1.1412。

与此同时,随着欧洲成为了疫情的“震中”,英国实施的“群体性免疫”策略也令市场对于英国政府应对疫情措施不足的担忧情绪升温,尤其是在3月20日英国卫生大臣确诊后,进一步对英镑构成压力。

全球经济下滑+澳纽联储同步实施量化宽松使得澳元和纽元遭遇抛售

随着疫情使得全球经济下行压力加大,多数机构下调了2020年全球经济预期,且市场预期2020年美国和欧元区经济可能会录得负增长,因此使得全球大宗商品暴跌,其中国际油价更是下跌三分之二,这使得和商品挂钩的澳元和纽元遭遇了大幅的抛售。

受此影响,澳元兑美元一度刷新17年低位至0.5510,纽元兑美元也刷新11年低位0.5470。

与此同时,受经济下行压力加剧的影响,澳洲联储和新西兰联储也纷纷实施了量化宽松措施也使得澳元和纽元承压。

3月19日澳洲联储利率决议如期降息25个基点至0.25%,同时澳洲联储表示将继续为金融市场提供流动性,并将进行长期回购操作,为量化宽松敞开了大门。

新西兰联储则在3月16日凌晨紧急降息75个基点,将官方隔夜拆款利率(OCR)调降至0.25%,货币政策委员会一致同意将OCR保持在这个水准至少12个月。推动纽元随后几个日刷新11年低位。

而3月23日新西兰联储更是实施了史上首次量化宽松以支撑经济。新西兰联储声明中表示,未来12个月将在二级市场购买不超过300亿新西兰元(170亿美元)的政府债券。同时将寻求通过招标每周购买7.5亿新西兰元的各种期限债券。这也一定程度上对澳元和纽元构成压力。

日本奥运会遭推迟,经济下行压力加大,削弱日元避险吸引力

3月初因美联储紧急降息叠加市场的避险情绪持续升温,美元兑日元一度刷新3年半低位至101.19,但是因流动性需求使得市场追捧美元,日元随后迅速走低。

在3月16日美联储再次紧急降息100点至零利率附近后,日本央行将原定于3月19日召开的利率决议提前召开。尽管维持利率不变,但是日本央行将ETF购买购买扩大了一倍,这使得美元兑日元出现小幅的回落。

但是市场认为随着日本央行的政策空间已经接近枯竭,扩大资产购买可能不足以缓解经济下行的压力,因此美元兑日元仍维持升势。

同时随着疫情扩散,原定于2020年奥运会不得不推迟,进一步打击了日本的经济,这也一定程度上削弱了日元的避险属性。据悉东京奥组委主席森喜朗已经表示,东京奥运会将在2021年7月23日开幕,在8月8日闭幕,残奥会将在2021年8月24日开幕,在9月5日闭幕。因此这推动美元兑日元一度站上110关口。

目前美元兑日元仍交投于108附近。

两周内紧急降息2次,3月累计降息150点,国内油价跌至白菜价,美加刷新逾四年高位

加元在2019年曾是G10货币中表现最佳的货币,因加拿大经济表现良好,且加拿大央行未跟随美联储3次降息的步伐,因此推动加元走强。

不过这一切在3月发生了改变。在加拿大第四季经济表现为近四年来最糟,且美联储3月3日紧急降息后,加拿大央行也降息50个基点,为五年来首次,这对加元构成压力。

而3月14日加拿大央行意外紧急降息50基点,使得美元兑加元一度拉升80点逼近1.4关口,刷新4年高点。同时3月17日加拿大央行宣布计划每周购买5亿加元的抵押债券。持续宽松措施推动美元兑加元持续走高,并在3月19日续刷逾4年高位。而在3月27日加拿大央行再次紧急降息50点。

整个3月加拿大央行累计降息150点,其中两周内紧急降息2次,除了追随美联储步伐,另一方面持续走低的油价也对该国经济造成了致命打击。

由于原油出口占加拿大出口超过10%,因国际油价暴跌,加拿大基准原油报西部精选石油此前一度跌破6美元/桶,而在2019年末的时候该国原油价格仍高于40美元/桶,这也对加元持续构成压力。

受此影响,美元兑加元一度升至逾四年高位至1.4668。

沪公网安备 31010702001056号

沪公网安备 31010702001056号