7月18日上海原油价格收盘上涨43.3元,涨幅7.04%。主力合约2209终盘收于658.0元/桶,涨7.04元/桶。油价收涨,主要因美国总统拜登的中东之行并没有产生很好的效果。原油市场供应紧张的忧虑升温。

周一(7月18日)上海原油价格收盘上涨43.3元,涨幅7.04%。主力合约2209终盘收于658.0元/桶,涨7.04元/桶。油价收涨,主要因美国总统拜登的中东之行并没有产生很好的效果。原油市场供应紧张的忧虑升温。

(期货合约成交情况)

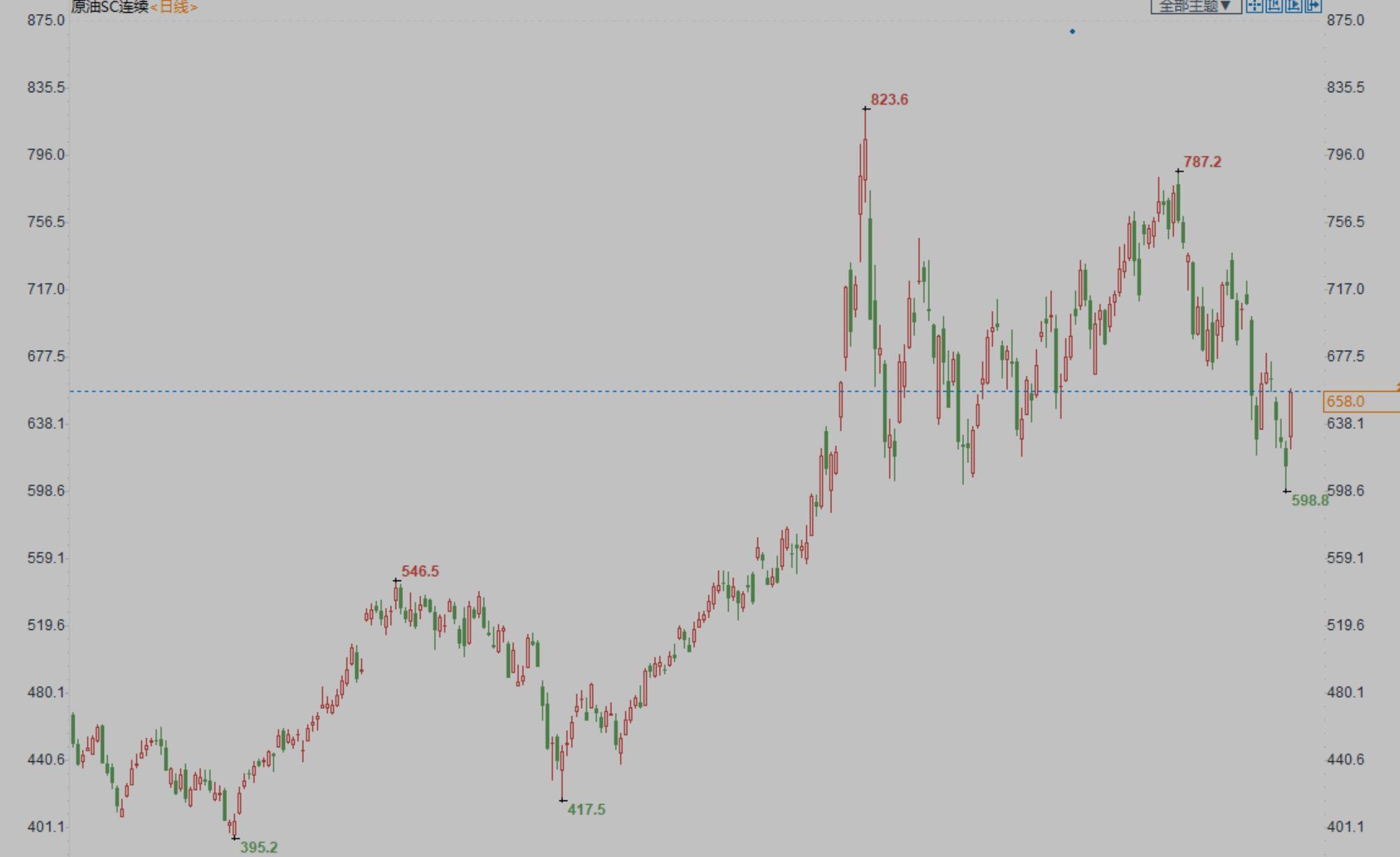

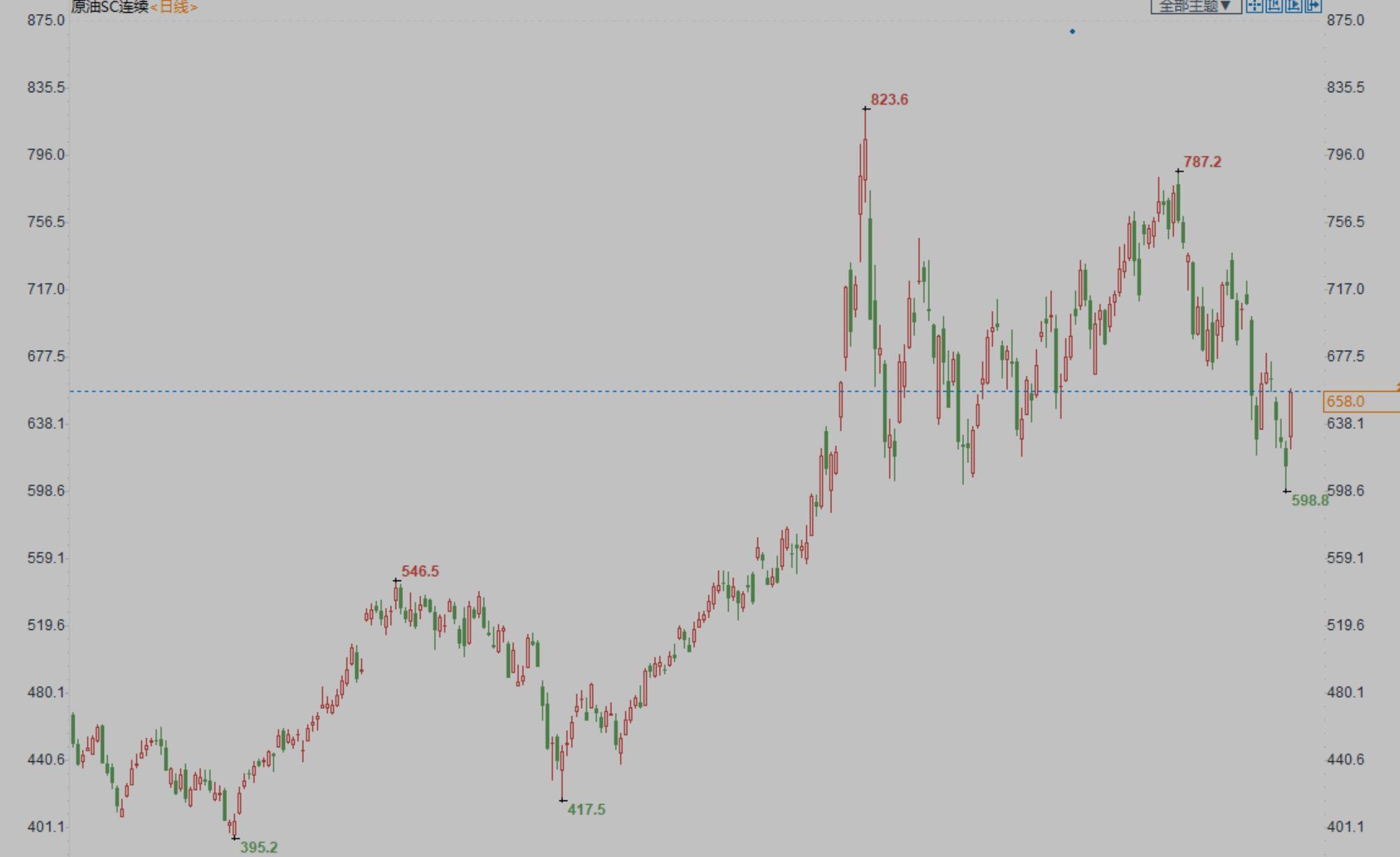

(INE原油日线图)

拜登之行未说服沙特增产

由于美国总统拜登中东之行未能说服沙特增产,以及伊朗核协议会谈再陷僵局,这推动国际油价周五连续第二个交易反弹,但利比亚恢复原油出口和美国活跃钻井平台数据增加,部分缓解供应紧缺忧虑,限制了油价上行空间。截止美国收盘,美国原油8月期货收涨1.00美元,或1.04%,报97.61美元/桶,盘中最高触及99.00美元/桶,最低跌至94.58美元/桶;布伦特原油9月期货收涨1.38美元,或1.39%,报100.99美元/桶,盘中最高触及102.60美元/桶,最低跌至98.15美元/桶。

沙特阿拉伯外交大臣费萨尔强调,有关石油政策的任何决定都将根据市场需求并在OPEC+内部进行讨论后做出。在美国总统拜登结束对沙特的访问并宣称该国愿意增产后,这位大臣表示OPEC+关注的是市场。“我们倾听世界各地合作伙伴和朋友、特别是消费国的意见,” 他说,“但最终,OPEC+会顺应市场形势,按需供应能源。”

美国总统拜登对沙特阿拉伯的访问未能带来增加石油供应的承诺。OPEC没有意愿加快市场供应,其背后的原因可能是高油价。OPEC成员国中只有沙特和阿联酋具有增加供应的潜力,随着油价和供应的增加,它们获得了更高的收入。这将降低更快实现价格稳定的可能性。

伊朗和谈判没有太多进展

重启2015年伊核协议的谈判已经持续数月,但未能取得重大进展,再度陷入僵局,这削弱美国取消对伊朗的制裁,并降低了伊朗向市场供应逾100万桶/原油的希望,给油价带来强劲支撑。伊朗政府宣布已对额外61名美国人实施制裁,其中包括美国前国务卿蓬佩奥,因为他们支持伊朗的一个恐怖组织。值得一提的是,伊朗方面是在美国总统拜登结束此次中东行之际宣布的这些制裁举措。报道分析认为,这些制裁举措似乎在很大程度上是象征性的。

美联储不太可能大幅度加息100基点

市场对美联储(Fed)加息100个基点的担忧逐渐消退,以及美联储加息前的静默期,可能被认为是市场最新乐观情绪背后的关键催化剂。也就是说,对美联储鹰派押注的减少,可能与周五多数悲观的美国经济数据和好坏参半的美联储言论有关。市场情绪好转削弱了美元的避险需求,而这反过来又提振了原油吸引力,因美元走软使得以美元计价的原油对于持有其他非美货币的投资者而言更加便宜。

利比亚宣布恢复中断的石油出口

利比亚宣布恢复中断近3个月的港口石油出口,缓解了供应紧缺局面。利比亚石油和天然气部周末发表声明,宣布正式恢复已中断近3个月的港口石油出口。今年4月,利比亚国家石油公司宣布该国最大油田沙拉拉油田等遭遇“不可抗力”,石油生产被迫中断。7月15日,由利比亚民族团结政府新任命的国家石油公司总裁法尔哈特宣布解除该国油田和港口的“不可抗力”状态。法尔哈特表示,利比亚将全面恢复所有石油产区的生产活动,日产量将于近期恢复至300万桶。

俄罗斯成为拉丁美洲供应商

在宣布禁运俄罗斯原油后,西方国家纷纷寻找替代能源供应,而俄罗斯已经迅速成为拉丁美洲最大的石油供应国之一。据媒体报道,一艘载有70万桶俄罗斯石油的油轮刚刚抵达古巴。之前,古巴的石油进口通常依赖委内瑞拉,但由于委内瑞拉现在正在努力满足本国需求,古巴被迫在现货市场购买石油。此外,巴西也加大购买俄罗斯燃油,为农业和司机提供充足的柴油供给。该国外交部长卡洛斯?弗兰萨表示,正因为巴西有大量的柴油需求,所以才需要寻找一个稳定的合作伙伴,而拥有足够柴油储备的俄罗斯便是巴西首先考虑的合作对象。

美国钻井公司上周增加石油和天然气钻井平台,给油价带来一些压力

美国钻井公司上周增加石油和天然气钻井平台,给油价带来一些压力。随着油价回升,活跃钻机数一直保持增长态势。活跃钻机数是衡量未来供应的一个指标。美国油服公司贝克休斯(Baker Hughes)最新数据显示,截至7月15日当周,原油钻井总数增加2座至599座,为27个月以来新高,预期为599座;天然气钻井总数持平于153座,预期为153座;原油和天然气钻井平台总数增加2座至752座,预期为751座。

国泰君安期货研报原油:震荡下行趋势不变

过去一周,油价波动依旧剧烈,重心持续大幅回落。 从过去一周油价走势特点来看,节奏与2020年疫情后的两个季度内趋同,即与大类资产保持了较强的共振性。市场对7月议息会议加息100BP的恐慌带动美元指数一度突破109,也带动了债、股、贵金属及有色板块的下挫,原油价格迎来共振下跌。和6月中旬油价下跌初期不同的是,过去两周海外成品油裂解价差、库存走势均有指向需求走弱的迹象。考虑到季节性旺季8月即将结束,需警惕需求拐点的提前到来,建议继续观测海内外成品油库存指标。对于备受市场关注的拜登拜访中东一行,本次沙特吉达峰会上并没有给出明确的短期原油增产表态,对油价的短线冲击有限。整体来看,我们观点未发生改变,即虽然欧洲能源紧缺情况依旧严峻,但市场短期交易的核心矛盾是更多计价海外经济体能源危机下的经济衰退利空而非能源紧缺本身,三季度震荡下行趋势依旧确立

考虑到美联储多次强调当前首要任务为遏制通胀,暂时并未松口放缓加息,近期美元持续走强、欧元持续贬值,市场对于紧缩叠加经济衰退的利空预期较6月更强。当前市场处于通胀预期快速下滑但通胀现实水平依旧处于高位的微妙状态,警惕通缩风险下油价的进一步趋势下跌,且经济衰退前景近日迅速升温下短线有出现极端下行行情的可能。其中,WTI未来或跌破85美元/桶,建议继续关注本月拜登拜访中东后各产油国产量情况。

展望2022年下半年,海外紧缩周期加速推进,对于大宗商品存在趋势见顶回落风险的判断不应有太多质疑。在上半年化工利润持续低位、4月以来有色系趋势下行以及6月以来黑色系开启大跌后,原油受到的板块轮动下行压力较大。此外,考虑到俄罗斯原油流向亚太的路径已经完全打通,市场在计价完欧盟年底前停止90%的俄罗斯原油进口利好后未来或将长期受到俄油南下的边际利空的抑制,尤其可能淡化亚太地区下半年季节性旺季利好。因此,长期来看如果6月下至7月上旬油价能够企稳反弹,三季度或仍有一次力度更大的调整,潜在下行空间较上半年高点或有20%-30%(外盘两油或触及100美元/桶以下,SC或触及600元/桶以下)

光大期货原油:本周进入消息平淡期 市场情绪上将略有修复

1、周五油价小幅反弹,WTI收盘至97.57美元/桶,周度跌幅为6.89%;Brent收盘在101.13美元/桶,周度跌幅为5.5%;SC收盘在666.2元/桶。周中WTI主力合约最低跌至90.5美元/桶,Brent主力合约最低跌至94.5美元/桶,均创下本轮回调以来的新低。

2、美国总统的中东之行告一段落,市场关注沙特对于提高原油产能至1300万桶/日的言论,不过沙特也重申暂时没有额外的能力继续提高原油产量,不及市场预期。市场关注8月OPEC+会议对于减产协议的态度。美国在供给端给OPEC的施压存在现实兑现上的难度。

3、需求方面边际出现下降,美国继续释放战略原油库存,成品油需求下降,美国商业原油库存继续增加,汽油和馏分油库存上升。美国商业原油库存量比前一周增长325万桶至4.27054亿桶;美国汽油库存比前一周增长583万桶至2.24937亿桶;馏分油库存量比前一周增长267万桶至1.13803亿桶。截至7月8日当周,美国汽油的产量数据下降至892.1万桶/日,较前一周的1034.6万桶/日下降142.5万桶/日;燃料油(含渣+馏分)周度产量数据亦有所下降至534.6万桶/日,前一周为559.5万桶/日,周度降幅为24.9万桶/日。

4、周度美国炼厂厂开工率94.9%,比较前一周上升0.4个百分点,美国炼厂开工率已上升至历史同期高位水平。欧洲截至6月炼厂开工率为为81.4%,6月欧洲炼厂加工量为959万桶/日,年内欧洲炼厂加工量呈现“W”型走势。6月份国内原油加工量5494.00万吨,同比下降9.7%;1-6月国内原油加工量为33222.00万吨,同比下降6.00%。6月原油进口3581.9万吨,5月为4582.5万吨;1-6月原油进口25252.1万吨,同比减少3.1%,减少幅度较1-5月有所收敛,中国需求整体仍受到疫情的扰动。

5、俄罗斯的出口数据表现较为乐观,实际制裁对俄罗斯的影响有限。数据显示,印度6月从俄罗斯进口的石油激增至95万桶/日。较5月的81.9万桶/日增长了15.5%,而在4月印度自俄罗斯的原油进口量仅为27.7万桶/日。4月到6月,沙特通过俄罗斯和爱沙尼亚港口从俄罗斯进口了约64.7万吨燃油,这一数据高于去年同期的32万吨。整体来看俄罗斯的出口的降量不及预期。

6、在大宗商品共振下跌时,油价振幅整体表现更为剧烈,从时间上来看,本周进入消息平淡期,市场情绪上将略有修复。技术上看,油价连续两周出现长下影线,逐步显现出下跌抵抗,关注后续油价节奏与市场情绪的修复。

期货合约成交情况和原油图表

(期货合约成交情况)

(INE原油日线图)

中国及海外消息

拜登之行未说服沙特增产

由于美国总统拜登中东之行未能说服沙特增产,以及伊朗核协议会谈再陷僵局,这推动国际油价周五连续第二个交易反弹,但利比亚恢复原油出口和美国活跃钻井平台数据增加,部分缓解供应紧缺忧虑,限制了油价上行空间。截止美国收盘,美国原油8月期货收涨1.00美元,或1.04%,报97.61美元/桶,盘中最高触及99.00美元/桶,最低跌至94.58美元/桶;布伦特原油9月期货收涨1.38美元,或1.39%,报100.99美元/桶,盘中最高触及102.60美元/桶,最低跌至98.15美元/桶。

沙特阿拉伯外交大臣费萨尔强调,有关石油政策的任何决定都将根据市场需求并在OPEC+内部进行讨论后做出。在美国总统拜登结束对沙特的访问并宣称该国愿意增产后,这位大臣表示OPEC+关注的是市场。“我们倾听世界各地合作伙伴和朋友、特别是消费国的意见,” 他说,“但最终,OPEC+会顺应市场形势,按需供应能源。”

美国总统拜登对沙特阿拉伯的访问未能带来增加石油供应的承诺。OPEC没有意愿加快市场供应,其背后的原因可能是高油价。OPEC成员国中只有沙特和阿联酋具有增加供应的潜力,随着油价和供应的增加,它们获得了更高的收入。这将降低更快实现价格稳定的可能性。

伊朗和谈判没有太多进展

重启2015年伊核协议的谈判已经持续数月,但未能取得重大进展,再度陷入僵局,这削弱美国取消对伊朗的制裁,并降低了伊朗向市场供应逾100万桶/原油的希望,给油价带来强劲支撑。伊朗政府宣布已对额外61名美国人实施制裁,其中包括美国前国务卿蓬佩奥,因为他们支持伊朗的一个恐怖组织。值得一提的是,伊朗方面是在美国总统拜登结束此次中东行之际宣布的这些制裁举措。报道分析认为,这些制裁举措似乎在很大程度上是象征性的。

美联储不太可能大幅度加息100基点

市场对美联储(Fed)加息100个基点的担忧逐渐消退,以及美联储加息前的静默期,可能被认为是市场最新乐观情绪背后的关键催化剂。也就是说,对美联储鹰派押注的减少,可能与周五多数悲观的美国经济数据和好坏参半的美联储言论有关。市场情绪好转削弱了美元的避险需求,而这反过来又提振了原油吸引力,因美元走软使得以美元计价的原油对于持有其他非美货币的投资者而言更加便宜。

利比亚宣布恢复中断的石油出口

利比亚宣布恢复中断近3个月的港口石油出口,缓解了供应紧缺局面。利比亚石油和天然气部周末发表声明,宣布正式恢复已中断近3个月的港口石油出口。今年4月,利比亚国家石油公司宣布该国最大油田沙拉拉油田等遭遇“不可抗力”,石油生产被迫中断。7月15日,由利比亚民族团结政府新任命的国家石油公司总裁法尔哈特宣布解除该国油田和港口的“不可抗力”状态。法尔哈特表示,利比亚将全面恢复所有石油产区的生产活动,日产量将于近期恢复至300万桶。

俄罗斯成为拉丁美洲供应商

在宣布禁运俄罗斯原油后,西方国家纷纷寻找替代能源供应,而俄罗斯已经迅速成为拉丁美洲最大的石油供应国之一。据媒体报道,一艘载有70万桶俄罗斯石油的油轮刚刚抵达古巴。之前,古巴的石油进口通常依赖委内瑞拉,但由于委内瑞拉现在正在努力满足本国需求,古巴被迫在现货市场购买石油。此外,巴西也加大购买俄罗斯燃油,为农业和司机提供充足的柴油供给。该国外交部长卡洛斯?弗兰萨表示,正因为巴西有大量的柴油需求,所以才需要寻找一个稳定的合作伙伴,而拥有足够柴油储备的俄罗斯便是巴西首先考虑的合作对象。

美国钻井公司上周增加石油和天然气钻井平台,给油价带来一些压力

美国钻井公司上周增加石油和天然气钻井平台,给油价带来一些压力。随着油价回升,活跃钻机数一直保持增长态势。活跃钻机数是衡量未来供应的一个指标。美国油服公司贝克休斯(Baker Hughes)最新数据显示,截至7月15日当周,原油钻井总数增加2座至599座,为27个月以来新高,预期为599座;天然气钻井总数持平于153座,预期为153座;原油和天然气钻井平台总数增加2座至752座,预期为751座。

机构观点

国泰君安期货研报原油:震荡下行趋势不变

过去一周,油价波动依旧剧烈,重心持续大幅回落。 从过去一周油价走势特点来看,节奏与2020年疫情后的两个季度内趋同,即与大类资产保持了较强的共振性。市场对7月议息会议加息100BP的恐慌带动美元指数一度突破109,也带动了债、股、贵金属及有色板块的下挫,原油价格迎来共振下跌。和6月中旬油价下跌初期不同的是,过去两周海外成品油裂解价差、库存走势均有指向需求走弱的迹象。考虑到季节性旺季8月即将结束,需警惕需求拐点的提前到来,建议继续观测海内外成品油库存指标。对于备受市场关注的拜登拜访中东一行,本次沙特吉达峰会上并没有给出明确的短期原油增产表态,对油价的短线冲击有限。整体来看,我们观点未发生改变,即虽然欧洲能源紧缺情况依旧严峻,但市场短期交易的核心矛盾是更多计价海外经济体能源危机下的经济衰退利空而非能源紧缺本身,三季度震荡下行趋势依旧确立

考虑到美联储多次强调当前首要任务为遏制通胀,暂时并未松口放缓加息,近期美元持续走强、欧元持续贬值,市场对于紧缩叠加经济衰退的利空预期较6月更强。当前市场处于通胀预期快速下滑但通胀现实水平依旧处于高位的微妙状态,警惕通缩风险下油价的进一步趋势下跌,且经济衰退前景近日迅速升温下短线有出现极端下行行情的可能。其中,WTI未来或跌破85美元/桶,建议继续关注本月拜登拜访中东后各产油国产量情况。

展望2022年下半年,海外紧缩周期加速推进,对于大宗商品存在趋势见顶回落风险的判断不应有太多质疑。在上半年化工利润持续低位、4月以来有色系趋势下行以及6月以来黑色系开启大跌后,原油受到的板块轮动下行压力较大。此外,考虑到俄罗斯原油流向亚太的路径已经完全打通,市场在计价完欧盟年底前停止90%的俄罗斯原油进口利好后未来或将长期受到俄油南下的边际利空的抑制,尤其可能淡化亚太地区下半年季节性旺季利好。因此,长期来看如果6月下至7月上旬油价能够企稳反弹,三季度或仍有一次力度更大的调整,潜在下行空间较上半年高点或有20%-30%(外盘两油或触及100美元/桶以下,SC或触及600元/桶以下)

光大期货原油:本周进入消息平淡期 市场情绪上将略有修复

1、周五油价小幅反弹,WTI收盘至97.57美元/桶,周度跌幅为6.89%;Brent收盘在101.13美元/桶,周度跌幅为5.5%;SC收盘在666.2元/桶。周中WTI主力合约最低跌至90.5美元/桶,Brent主力合约最低跌至94.5美元/桶,均创下本轮回调以来的新低。

2、美国总统的中东之行告一段落,市场关注沙特对于提高原油产能至1300万桶/日的言论,不过沙特也重申暂时没有额外的能力继续提高原油产量,不及市场预期。市场关注8月OPEC+会议对于减产协议的态度。美国在供给端给OPEC的施压存在现实兑现上的难度。

3、需求方面边际出现下降,美国继续释放战略原油库存,成品油需求下降,美国商业原油库存继续增加,汽油和馏分油库存上升。美国商业原油库存量比前一周增长325万桶至4.27054亿桶;美国汽油库存比前一周增长583万桶至2.24937亿桶;馏分油库存量比前一周增长267万桶至1.13803亿桶。截至7月8日当周,美国汽油的产量数据下降至892.1万桶/日,较前一周的1034.6万桶/日下降142.5万桶/日;燃料油(含渣+馏分)周度产量数据亦有所下降至534.6万桶/日,前一周为559.5万桶/日,周度降幅为24.9万桶/日。

4、周度美国炼厂厂开工率94.9%,比较前一周上升0.4个百分点,美国炼厂开工率已上升至历史同期高位水平。欧洲截至6月炼厂开工率为为81.4%,6月欧洲炼厂加工量为959万桶/日,年内欧洲炼厂加工量呈现“W”型走势。6月份国内原油加工量5494.00万吨,同比下降9.7%;1-6月国内原油加工量为33222.00万吨,同比下降6.00%。6月原油进口3581.9万吨,5月为4582.5万吨;1-6月原油进口25252.1万吨,同比减少3.1%,减少幅度较1-5月有所收敛,中国需求整体仍受到疫情的扰动。

5、俄罗斯的出口数据表现较为乐观,实际制裁对俄罗斯的影响有限。数据显示,印度6月从俄罗斯进口的石油激增至95万桶/日。较5月的81.9万桶/日增长了15.5%,而在4月印度自俄罗斯的原油进口量仅为27.7万桶/日。4月到6月,沙特通过俄罗斯和爱沙尼亚港口从俄罗斯进口了约64.7万吨燃油,这一数据高于去年同期的32万吨。整体来看俄罗斯的出口的降量不及预期。

6、在大宗商品共振下跌时,油价振幅整体表现更为剧烈,从时间上来看,本周进入消息平淡期,市场情绪上将略有修复。技术上看,油价连续两周出现长下影线,逐步显现出下跌抵抗,关注后续油价节奏与市场情绪的修复。

沪公网安备 31010702001056号

沪公网安备 31010702001056号